Американцы большие мастера в деле рекламы и самопиара. Им, кажется, удалось убедить весь мир в том, что американская модель бизнеса – самая эффективная. Американские бизнес-тренеры и их многочисленные ученики пользуются популярностью по всему миру и собирают кассу. Но так ли эффективен американский бизнес, как о нём принято думать?

Критерии эффективности

Представьте себе ресторан, в котором всё время пустует половина мест, но при этом ресторан приносит стабильную прибыль. Но вот инвесторы почему-то зациклены не на факте прибыльности заведения, а на доходах с одного места. Иными словами, инвесторов интересует эффективность ресторана.

Хозяин ресторана понимает, что если он поднимет цены для повышения доходов с одного места, то результат, скорее всего, окажется обратным, ибо он потеряет часть клиентов. Увеличить число посетителей ему не удаётся. Но мы помним, что прибыль ресторан приносит стабильную.

Что делает хозяин, чтобы удовлетворить пожелания инвесторов? Самое простое: он убирает лишние столы. Это требует некоторых затрат, но он мгновенно получает почти удвоение эффективности! Посетителей не стало больше. Прибыль не изменилась. Зато изменился доход с одного места. Из неэффективного бизнесмена он в одночасье превратился в эффективного. Инвесторы теперь довольны. Довольны ли будут посетители, которые, возможно, и ходили в этот ресторан, потому что там всегда были свободные места, покажет время.

Повышение эффективности по-американски

Если вы думаете, что пример с рестораном – это такая выдумка, то сильно ошибаетесь. Именно так «повышают» свою «эффективность» американские компании. Они, конечно, не столики убирают из зала. Они убирают с рынка свои собственные акции. За пять последних лет американские корпорации потратили более 2 триллионов долларов на выкуп собственных акций.

Какой в этом смысл? Смысл простой. Скупка акций повышает их цену. Инвесторы, которых правильнее назвать биржевыми спекулянтами, не зная, как на самом деле идут дела в той или иной компании, и видя лишь биржевые котировки, принимают решение прикупить этих самых акций, пока они растут. Такое решение толкает цену на акции ещё выше. И мы получаем видимость повышения эффективности работы фирмы.

Сторонники скупки собственных акций считают, что ничего плохого для акционеров в этом нет. Ведь цена акций растёт, а, следовательно, растёт и их доходность. Акционеры оказываются в выигрыше. Только вот эти два триллиона не были потрачены ни на обучение сотрудников, ни на строительство новых производств, ни на погашение долгов. Это не более чем мыльный пузырь и пускание пыли в глаза акционерам.

С точки зрения сиюминутной спекулятивной прибыли на бирже и в ситуации рискованности инвестиций в реальный сектор, скупка собственных акций позволяет найти применение свободным капиталам. Но в долгосрочной перспективе это чревато большими проблемами. Если акции дорожают только за счёт биржевых махинаций, а не благодаря развитию производства, то рано или поздно компания окажется в минусе и не сможет выплачивать дивиденды.

Неоплатные долги

До 1982 года скупка собственных акций была запрещена законодательно. Но затем Комиссия по ценным бумагам и биржам изменила правила игры. Очень скоро выкуп своих акций стал правилом в американском бизнесе. Сейчас так поступают практически все от гиганта авиаиндустрии «Боинг» до мелких фармацевтических фирм.

Только за первый квартал этого года знаменитый Эппл выкупил своих акций на сумму в три миллиарда долларов. Но проблема в том, что с каждым годом увеличивается число компаний, которые тратят не свободные средства на выкуп акций, а берут для этого кредиты.

Аналитики уже беспокоятся о том, что корпоративный долг США растёт, а практика выкупа акций, под которые берутся кредиты, только увеличивает этот долг. При этом растут в цене только акции, а не производство и реальные доходы. И потому, что уж удивляться, что долг США растёт быстрее ВВП аж в 10 раз!

Пример IBM

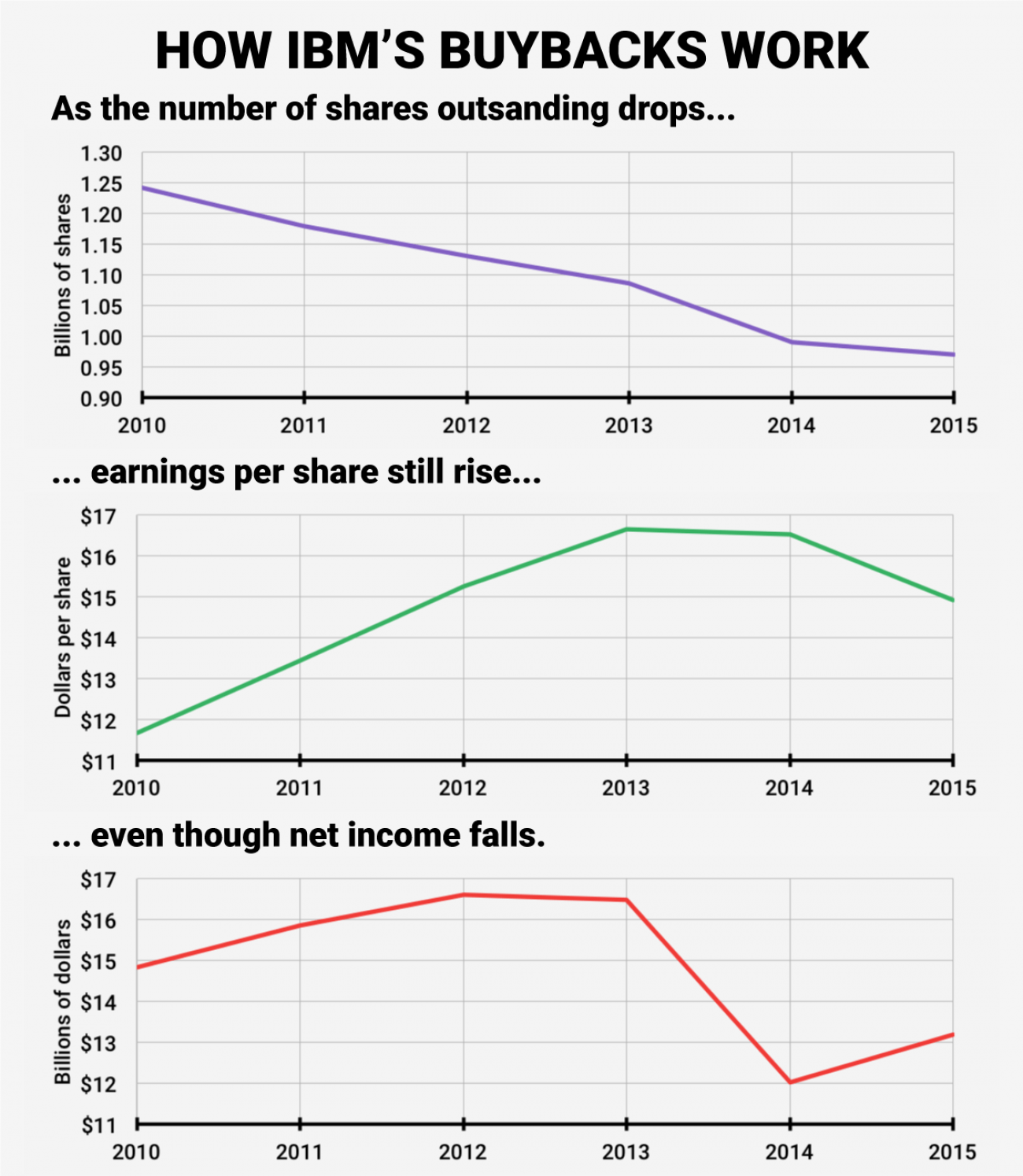

Чтоб не быть голословным и не ограничиваться лишь умозрительным примером воображаемого ресторана, рассмотрим реальные результаты выкупа акций компьютерным гигантом IBM. Согласно данным агентства Reuters, корпорация IBM только в прошлом году выкупила собственных акций на сумму в 4.6 миллиардов долларов, а за десять предыдущих лет на это было потрачено 125 миллиардов долларов.

В результате этих действий общее количество акций IBM на рынке сократилось на 20%, а прибыль по каждой акции выросла на 15%. Отлично? Только с виду. Фактическая чистая прибыль за тот же период уменьшилась на 11%. Продажи продукции тоже пошли вниз. За три последних года рыночная стоимость IBM стала меньше на 50 миллиардов долларов, что составляет 30% от её стоимости в 2013 году. Таков реальный итог надувания мыльного пузыря.

Американский миллиардер и один из самых успешных финансистов на Уолл-стрит Стэнли Дракенмиллер говорит о сложившемся положении вещей так: «Вместо того чтобы вкладывать в производство и развиваться, корпоративный сектор США увлёкся улучшением имиджа путём сокращения расходов и выкупом акций. При этом производительность труда падает, рентабельность снижается, а долги растут».

Последствия

Самое плохое в этой ситуации в том, что когда плохо американской экономике, лихорадит весь мир. Достаточно вспомнить, что примерно 40% всей производимой в мире промышленной и сельскохозяйственной продукции потребляют США. И когда в экономике США случаются кризисы, то они волнами расходятся по всему миру, что мы и видели в 2008-2009 годах.

Учитывая плачевную ситуацию с корпоративными долгами Штатов и увлечённость американских компаний наведением внешнего лоска, мы можем ожидать в ближайшем будущем очередного крупного финансового кризиса. И не только финансового.

Ведь всем этим компаниям, которые набрали долгов под выкуп акций, придётся сокращать производство или даже банкротиться. Это чревато огромными социальными и политическими потрясениями не только в США, но и в тех странах, где расположены предприятия американских фирм.

Автор: Евгений Сизов