Накануне Минфин вновь разместил облигации федерального займа (ОФЗ) на 21,5 млрд руб., увеличив госдолг. Следующий аукцион намечен на 10 августа, предельный объем размещения ОФЗ в третьем квартале текущего года – 240 млрд руб., следует из материалов министерства.

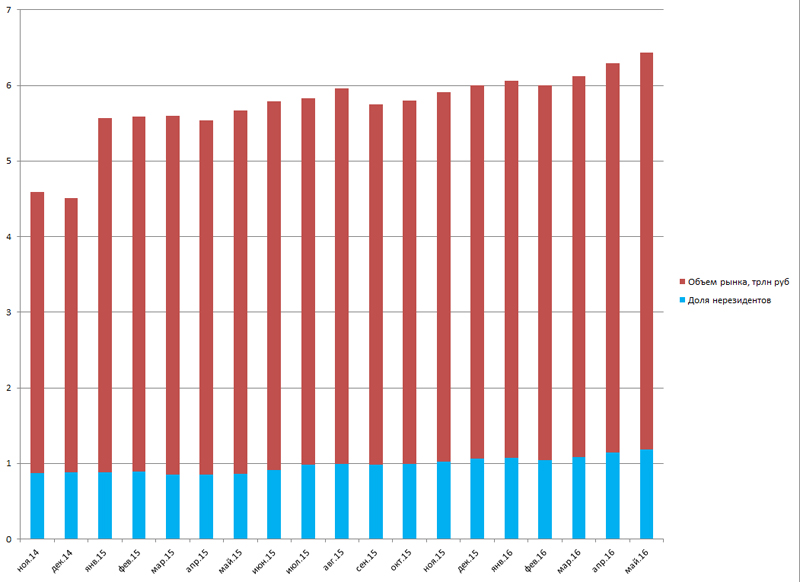

По мере роста госдолга увеличивается доля иностранных инвесторов, которые имеют на руках российские облигации. Если год назад доля нерезидентов составляла 18,6% то к концу первого полугодия 2016 г. она увеличилась до 24,5%. С одной стороны интерес нерезидентов расширяет возможности занимать в национальной валюте, более предпочтительной для Минфина, но с другой – увеличивается приток спекулятивных денег в экономику, что создает риски для финансовой системы страны.

Доходность российских ОФЗ остается высокой на фоне облигаций других стран. На текущий момент она находится на уровне 8,6%, снизившись с 11% из-за высокого спроса. Большую доходность инвесторы получают благодаря тому, что экономику страны штормит: курс рубля нестабилен, а ключевая ставка Центробанка, от которой зависит стоимость заимствования, по-прежнему высокая, несмотря на торможение инфляции.

Программа количественного смягчения, которая работает в Германии, Швейцарии, Японии и других странах, с одной стороны, дала рынку дешевые кредиты, с другой – снизила доходность по гособлигациям до отрицательных значений: от -0,2 до -0,6%.

По данным аналитиков БКСЭкспресс порядка $10 трлн госдолга торгуется с отрицательной доходностью. На этом фоне российские облигации являются хотя и рискованным (геополитическая обстановка остается напряженной), но прибыльным вложением.

«Инфляция замедляется, а ключевая ставка ЦБ РФ остается высокой, плюс небольшим бонусом является тенденция к укреплению рубля вследствие роста цен на нефть. В современном глобальном мире финансов все эти моменты взаимозависимы и настолько переплетены, что сказать, какой фактор оказывает больше влияния трудно.

Можно предположить, что нисходящая коррекция на рынке нефти немного охладит спрос на ОФЗ из-за падения курса рубля. Но при сохранении соответствующей доходности и склонности мировых ЦБ к мягкой монетарной политике, опасаться за продолжительное ослабление рубля и спроса на гособлигации не стоит. Естественно, геополитические и внутриполитические риски в данном суждении вынесены за скобку», — говорит аналитик «БКС Экспресс» Константин Карпов.

Все эти риски актуальны и для российской стороны, но первым делом стоит обратить внимание на объективную опасность для финансового рынка, где становится все больше спекулятивных денег. Займы в России часто используются международными инвесторами в рамках операций carry-trade, в переводе с профессионального сленга – для конвертации долгов государств, установивших низкие ставки, в валюту стран, чьи долговые бумаги стоят дороже.

«Когда мы видим рост аппетита к риску на финансовых рынках, спекулятивный капитал в поисках более высокой доходности отправляется на развивающиеся рынки, и в частности на российский. Здесь нет большой заслуги российских эмитентов, динамикой большинства долговых рынков развивающихся стран управляет спрос на риск на финансовых площадках.

Риском такого положения вещей является тот факт, что в случае ухудшения настроений на рынках пришедший спекулятивный капитал может также быстро покинуть наш рынок. Вложения, которые мы видим сейчас со стороны нерезидентов по своему характеру — спекулятивные сделки, а не инвестиционные в привычном понимании. Глобально инвестиционная привлекательность российского рынка не сильно изменилась в лучшую сторону за последние месяцы, а, следовательно, рынок по-прежнему остается крайне зависимым от рыночных настроений», — рассказал аналитик ГК TeleTrade Михаил Поддубский.

Продажа ОФЗ иностранным держателям не несет в себе такого риска, как кредиты от других государств и международных организаций вроде МВФ, замечает директор Института актуальной экономики Никита Исаев.

«Опыт Греции показывает, что в таком случае страна может попасть в серьезную зависимость от условий кредиторов и начать плясать под их дудку, продавать свои лучшие активы, даже стратегически важные для развития государства. Такие кредиты связаны и с политическими рисками. Например, Беларусь ведет переговоры с МВФ о предоставлении кредитов. И ради этого проводит политику снижения соцподдержки – те же услуги ЖКХ для населения становятся значительно дороже. Подобные перемены не могут не сказаться на отношении населения к власти», — рассказал он.

В случае с ОФЗ, в первую очередь, условия диктует не отдельное государство, а рынок. Из-за «ухудшения настроений» ОФЗ продадут часть инвесторов, а в случае мирового кризиса, который в этот раз может начаться с Китая, из ОФЗ выйдут все иностранные инвесторы.

Обычно это приводит к нехватке ликвидности на рынке, однако руководитель Института проблем глобализации Михаил Делягин замечает, что у России небольшой внешний долг и достаточное денег, чтобы расплатиться по нему, потому власти в любом случае не объявят дефолт. Это еще одна причина, по которой нерезиденты инвестируют в российские бумаги.

«Спрос на бумаги сохранится, все этому способствует. У России небольшой внешний долг по отношению к ВВП. Облигации надежны, так как вероятность дефолта по ним очень низкая несмотря на санкции и снижение цен на нефть. Все уверены, что Россия расплатится по облигациям. Изменить ситуацию может только повышение вероятности увеличения ставки американским регулятором в этом году. Если денежно-кредитная политика США начнет ужесточаться, то это может привести к бегству капиталов с развивающихся рынков и негативно повлияет на спрос на российские инструменты», — рассказал аналитик ГК «Финам» Богдан Зварич.

Таким образом, у США появляется новый инструмент сведения счетов с Россией. Теоретически можно представить себе ситуацию, что большая часть госдолга целенаправленно окажется в руках группы лиц, преследующих некие политические цели, рассуждает о других политических рисках первый вице-президент Российского клуба финансовых директоров Тамара Касьянова:

«Политические риски напрямую связаны с экономическими. Если страна будет находиться на грани дефолта, то со стороны держателей бумаг возможен различного рода шантаж и попытки подрыва стабильности существующего строя, попытки дискредитации существующей власти и апелляция к нищим массам.

Однако этот сценарий крайне сомнителен — такие масштабные игры обычно попадают в конспирологические теории. Внешний долг России равен $50,9 млрд, а у США, например, он превысил $19,016 трлн, из них более $13 трлн находится в руках частных инвесторов и иностранных компаний. Тем не менее, это мало кого смущает, поскольку экономика страны активно развивается».

Алена Ласкутова

Просмотров: 174

http://ruspravda.info/Popitka-nadavit-Gosdolg-Rossii-skupayut-inostrannie-spekulyanti-22806.html